接触到集思录后接触了低风险投资,才知道股市里有一帮人,他们的目的并不是赚快钱,而是通过评估风险与收益持续不断地赚概率大的钱,也正好印证了老巴的那句:第一,不要亏损;第二,永远不要亏损;第 三,牢记前面两条。这本《低风险投资之路》的作者为我们呈现了普通人的低风险投资之路。

财务自由的计算

高级的财务自由需要剔除GDP和CPI的影响,那么如果家庭开销是25万元,GDP增速7%,CPI增速3%,则可投资资产需要25/(15%-3%-7%)=500(万元)。

债券投资

债券市场是正和市场,每年可以收息,绝大多数买债券 的人都是赚钱的。一个优秀的债券投资者,可以在稳健投资的基础上,超越20%年化复合收益率。

国内的债券评级存在严重的高估现象,需要重新调整,仅当企业的经营受到外部环境影响很低或债券有足额担保时,我们才能将对应 的债券评级为A类债券。根据企业财务的健康度,以及债券担保的倍数,可以再细分 为3A、2A和单A。

质押担保的信用风险要比抵押担保稍大,尤其是相同倍数的担保,抵押担保更好。责任人担保,风险通常是最大的。

企业偿债能力要看:

- 看企业用手里的钱偿债的能力,一般来说主要看AB两档的企业债,即A:企业的货币资金可偿还所有负债。B:企业的流动资金可偿还所有负债,或者负债率低于50%。应收账款的周转率、集中度以及存货的价值需要注意。

- 盈利能力,公司如果是亏损的,则负债率会不断提高,可以从两方面来衡量,一个是利息保障系数(EBITDA/利息总额),通常需要超过2倍;另外是经营中的现金净流量,需要为正。

- 外部环境,国家扶持行业的公司债,在同等财务条件下,要明显优于被限制行业的公司债。行业龙头企业要由于尾部企业。

新股申购

由于中国股市的特殊性,新股申购在一段时间内是很好的低风险投资工具,然而随着打新人数越来越多以及2019年出现的破发,新股申购的时代落幕了。

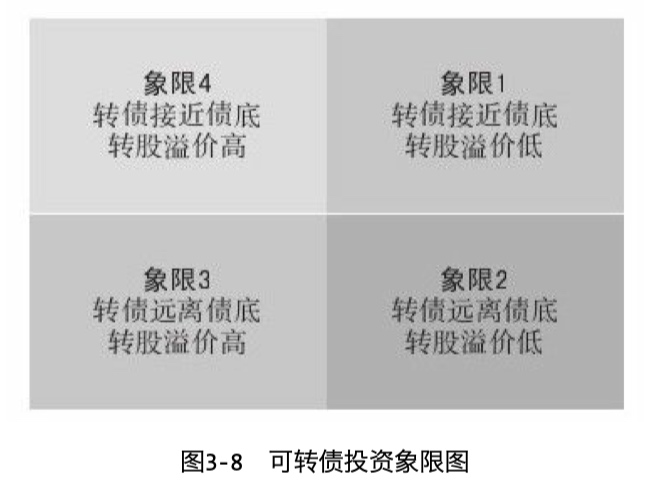

可转债

- 象限1:可转债价格接近债底(或者说表现为收益率高),转股溢价率低。此时可转债的债性和股性双强,这是千载难逢的机会,可以重仓。

- 象限2:可转债价格远离债底(收益率低),转股溢价率低。此时可转债债性弱,股性强,意味着投资可转债已经获利,到了兑现的时候。可以考虑逐步减仓。

- 象限3:可转债价格远离债底(收益率低),转股溢价率高。这种情况通常是因为市场情绪造成的,例如转股溢价低的可转债纷纷上涨,引起转股溢价率高的可转债也跟随上涨,并逐渐脱离债券底部。遇到这种情况,应及早兑现利润出局,因为一旦市场情绪转换,这些转债将是杀跌的首选。

- 象限4:可转债价格接近债底(收益率高),转股溢价率高。此时可转债处于债性区域,安全性高,进攻性不足。可以当作纯债看待,不过如果市场大涨或者下调转股价是存在套利的空间的。

核心还是看两个经典指标:债券收益率、转股溢价。

选债模型包括三种类型:

- 一是债券彩票型,针对象限4的可转债,可转债接近债券底部,但是转股溢价高。这种彩票进攻性较弱,所以大部分时间只能吃债券利息,但是也有可能遇上一轮大行情,就好像中了彩票一样,赚到额外的收益。

- 二是博弈转股价型,也是针对象限4的可转债,但是更关注转股价格下调的概率。这类具有以下几个条件:正股下跌的幅度要足够大,并满足下调转股价的条件。下调后的转股价不能低于公司的净资产。公司有很强的融资需求,不希望到期赎回可转债,而希望提前转股。大股东一股独大,这样股东大会讨论的时候不容易被否决。

- 三是正股替代型,针对象限1和象限2的可转债,最关注转股溢价。

持仓模型:三五二阵形,是指30%防御性转债(YTM大于3%,对转股溢价不要求),50%平衡性转债(YTM大于0,转股溢价率低于5%),20%进攻性转债(转股溢价低于2%,甚至为负数的可转债),并且根据市场的变化随时调整。

当市场先生进攻时(大盘下跌),需要抓住时机将部分防御性转债转换为平衡性转债,当市场先生防守时(大盘上涨),此时需要抓住时机将部分进攻性转债转换为平衡性转债。

封闭式基金

投资封闭式基金有三种策略。

- 长期持有策略,主要考虑:大牌基金公司出品;基金公司持有该封闭式基金的份额比例较高;三是基金经理的历史业绩优异。

- 封转开策略,封转开第二次停牌的周期大约是2个月到4个月,由于停牌时间较长,通常停牌以前封闭式基金的折价率还剩余2%~4%,通常买入的时机在第二次停牌 前。

- 轮动策略,由于封闭式基金短期的价格受到短期净值及年化收益率影响较大,短期内净值上升较快,年化折价率较高的封闭式基金,容易受到投资者的追捧。但这种策略容易埋人。

股票套利

股票套利对于信息面和操作及时性要求比较高,不是非常适合我,遂放弃。

股指期货对冲

当现货指数被低估,某个交割月份的期货合约被高估时,投资者可以卖出该期 货合约,同时买入现货,建立套利头寸;当现货和期货价格差距趋于正常时,将期货合约平仓,同时卖出现货,获得套利利润,这种策略称为“期现正向套利”。

期货对于资金量要求较高,现阶段也不适合。

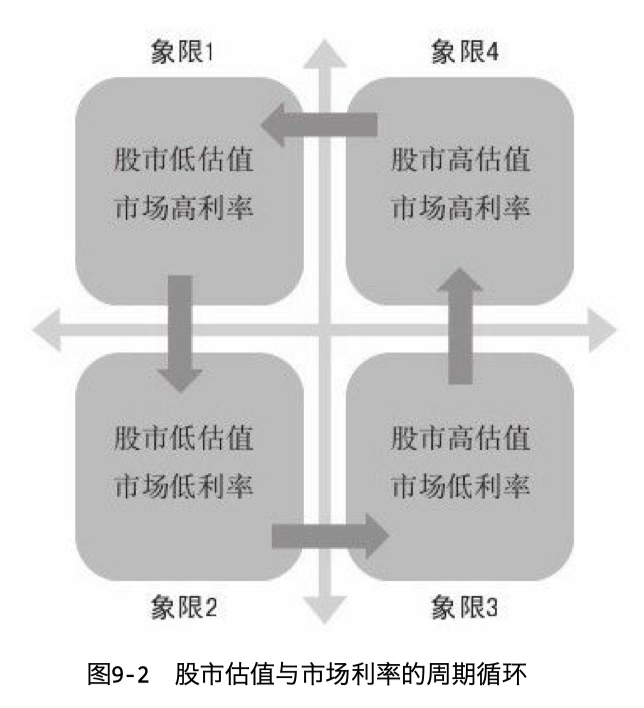

轮动策略

象限1:当股市处于低位,但市场利率处于高位时,如2004年和2013年,股市通 常会受到高市场利率的压制,很难有较好的表现。此时,较好的策略是配置较高比 例的固收品种,投资组合以债性为主。

象限2:当股市处于低位,市场利率也处于低位时,如2005年中,2008年底,此 时股市通常处于大行情的前夜,而债券价格已经涨得很高。较好的策略是配置较高 比例的权益类投资品种,降低固收类投资品种,而可转债更偏向进攻型配置。

象限3:当股市处于高位,市场利率仍然处于低位时,如2006—2007年上半年, 2009—2010年,此时股市正处在牛市主升浪中。持仓仍然应该以权益类品种为主, 但可以逐步降低仓位,固收类品种可逐渐增加。

象限4:当股市处于高估位置,市场利率处于高位时,如2007年下半年—2008年 上半年,2011年上半年,此时股市已经到了牛市的末端,应该迅速减少权益类投资 品种,并转移到固收类投资品种。

除了大类轮动,还有小类轮动的方法,建议在权益类内部资产的轮动上,首选年化 折价大的投资品种做轮动,也可以选择有折 价,但是收敛时间不确定的品种,典型的就是A、H股轮动套利。

在债券市场,如果市场处于高利率时期,应该 逐渐增加债券投资品种的久期,一方面可以获取较高的收益率,另一方面为市场利 率下降获取超额收益做好准备。如果市场处于低利率时期,应该逐渐减少债券投资品种的久期,因为此时收益率已经不高,重要的是保持流动性,避免债券利率升高造成超额损失。